Die Inflation kehrt zurück. Holz- und Stahlpreise in Deutschland haben sich verdoppelt, Heizöl und Kraftstoffe sind in einem Jahr um ein Drittel teurer geworden, Gemüse wird zum Luxusgut. Das Wirtschaftswachstum bleibt unter den Erwartungen, Prognosen gehen von 2,4% Wachstum in Deutschland aus. Das wäre deutlich unter der Inflationsrate, die im September bei 4,1% lag, der höchste Wert seit 1993.

Von Sebastian Rave, Bremen

Gemessen wird die Inflationsrate, indem die Entwicklung der Preise eines „Warenkorbs“ beobachtet wird, in dem verschiedene Verbrauchsgüter enthalten sind. Das Statistische Bundesamt gibt als Grund für den verteuerten Warenkorb die Rücknahme der Mehrwertsteuersenkung während der Pandemie sowie den Basiseffekt an. Die Inflation sei so hoch, weil sie letztes Jahr so niedrig war. Ist es tatsächlich so einfach und alles bald wieder gut?

Wie entsteht Inflation?

Inflation kann drei Ursachen haben: 1. Die Geldmenge oder die Umlaufgeschwindigkeit des Geldes nimmt stärker zu als die Menge der produzierten Güter und Dienstleistungen. 2. Eine sogenannte „Cost-Push-Inflation“ entsteht, wenn Produktionskosten steigen (z.B. durch höhere Lohn-, Energie- oder Zinskosten). 3. Von einer Demand-Pull-Inflation wird gesprochen, wenn es zur Verknappung kommt, also die Nachfrage schneller steigt als das Angebot.

Marx und das Geld

Nach marxistischer Definition bestimmt sich der Wert einer Ware durch die durchschnittlich notwendige Arbeitszeit, die zu ihrer Herstellung gebraucht wurde. Der Wert drückt sich anschließend, mit allen Schwankungen von Angebot und Nachfrage, im Preis aus.

Nach Marx Definition entwickelten sich verschiedene Geldformen als „allgemeines Äquivalent“ – also eine besondere Ware, bei der sich die Gesellschaft darauf geeinigt hat, dass sie gegen alles eintauschbar ist. Der Wert von verschiedenen Waren drückt sich dann in verschiedenen „Preisen“, also Mengen von Allgemeinäquivalenten aus, egal ob das Muscheln, Goldstücke oder bunt bedruckte Papierzettel sind. Bei einer erhöhten Zirkulation von Waren durch mehr Produktivität, mehr Handel etc. erhöht sich auch die Nachfrage nach mehr Geld als Austauschmittel, um die Preise stabil zu halten. Diese befriedigt sich bei den alten Geldformen quasi automatisch, weil es sich dann lohnt, die wertvoller gewordenen Muscheln zu sammeln oder nach mehr Gold zu graben. Beim Druck von bunten Papierzetteln – Geldscheinen – ist das aber anders. Diese werden vom Staat (oder genauer: den Zentralbanken) gedruckt, und repräsentieren heutzutage nicht mehr eine bestimmte Menge Gold oder Silber. Wie viel Geld geschöpft wird, ist letztlich eine politische Entscheidung, die, wie wir am Beispiel der Hyperinflation der 1920er gesehen haben, enorme Folgen haben kann.

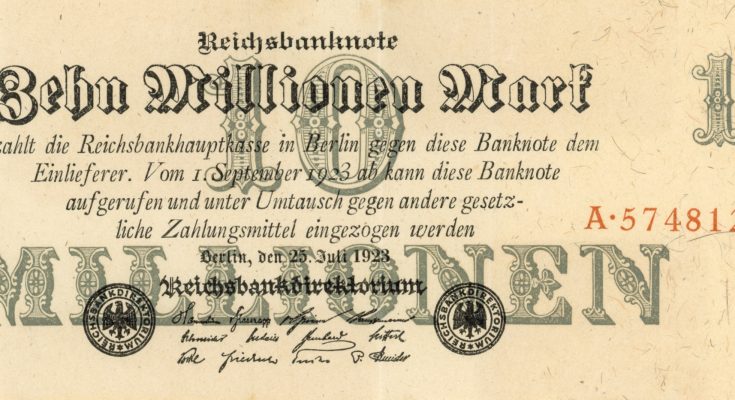

Inflation 1923

In Deutschland denken viele bei Inflation zuerst an die Hyperinflation der 1920er Jahre, als Löhne in Schubkarren voller wertloser Geldscheine ausgezahlt wurden. Hintergrund der Geldentwertung war der Erste Weltkrieg, dessen enorme Kosten das Deutsche Reich mit Kriegsanleihen finanzierte. Die Kalkulation: Nach einem gewonnenen Krieg sollten die besiegten Länder ausgepresst und darüber die Schulden bei der eigenen Bevölkerung bezahlt werden. Doch die Siegermächte der Entente hatten die gleiche Rechnung gemacht und stellten nach der Niederlage und dem Ende des Deutschen Reichs hohe Reparationsforderungen.

Als die Regierung nicht mehr zahlen konnte (oder wollte), besetzten französische und belgische Truppen das Ruhrgebiet. Dagegen wurde ein regionaler Generalstreik ausgerufen, den die Regierung passiv unterstützte, indem sie die Löhne weiter auszahlte. Das Geld dafür ließ die Regierung kurzerhand drucken – 40 Millionen Mark pro Tag. Die ohnehin schon hohe Inflationsrate geriet außer Kontrolle. Da nur die Geldmenge erhöht wurde, nicht aber zugleich die Menge an Gütern und Dienstleistungen, stiegen die Preise. Weil die Preise so schnell stiegen, versuchten die Menschen, ihre Löhne noch am gleichen Tag auszugeben, um der nächsten Preiserhöhung zuvorzukommen, wodurch die Nachfrage und damit die Inflation weiter stieg. Und zwar in atemberaubendem Tempo: Im Juni 1923 kostete ein Ei schon 800 Mark – im Dezember waren es schließlich 320 Milliarden Mark.

Eine Folge der Hyperinflation war, dass alle Schuldner*innen saniert waren – vor allem der deutsche Staat, dessen Staatsschulden wortwörtlich nur noch „‘n Appel und ‘n Ei“ Wert waren. Die Menschen, die Kriegsanleihen gezeichnet hatten, guckten in die Röhre. Kleine Sparvermögen waren vernichtet, wer keine Häuser, Wertgegenstände oder Produktionsmittel hatte, war ruiniert.

Leitzinspolitik der Zentralbanken

Die Geldmenge wird spätestens seit dem Ende des Keynesianismus (siehe Kasten) nicht mehr nur durch die Notenpresse gesteuert, sondern durch mildere Mittel wie die “Quantitative Lockerung” (Ankauf von Anleihen durch Zentralbanken) und durch die Anpassung der Leitzinsen an das Inflationsgeschehen, ebenfalls durch die Zentralbanken. Dabei wird zum Beispiel bei höherer Inflation der Leitzins erhöht, mit der Folge, dass es teurer für die Geschäftsbanken wird, sich neues Geld bei der Zentralbank zu leihen.

Das Ziel dabei ist, die Geldmenge so zu kontrollieren, dass sie sich ähnlich entwickelt wie die Menge der produzierten Güter und Dienstleistungen (das BIP), es also zu keiner oder allenfalls moderater Inflation kommt. Bei schlechterer Wirtschaftsleistung wiederum wird der Leitzins gesenkt, so dass es günstiger wird, sich Geld zu leihen. Die Hoffnung ist, dass dieses Geld dann investiert und damit der Wirtschaftskreislauf angekurbelt wird.

Auch diese Wirtschaftspolitik scheint an ihre Grenzen gekommen zu sein. Im Zuge der „Großen Rezession“ von 2008-2009 wurden die Leitzinsen auf historische Tiefs gesenkt – und blieben unten. Trotzdem wurde damit nur wenig Wirtschaftswachstum generiert. Beispielsweise wuchs das BIP in der Eurozone seit 2010 um insgesamt 7,2%; das sind 0,72% im Jahr, oder: Stagnation. Ein ähnliches Phänomen konnte in Japan beobachtet werden. Keynesianistische Ökonom*innen sprechen von “säkularer (also langanhaltender) Stagnation”, ausgelöst von geringen Investitionen trotz niedriger Zinsen.

Keynesianismus vs. Monetarismus

Bis in die 1970er stritten sich Keynesianist*innen und Monetarist*innen, was der entscheidende Faktor für Inflation ist und wie diese gesteuert werden kann. Keynesianist*innen waren der Meinung, dass die Hauptursache von Inflation sinkende Arbeitslosigkeit ist, weil diese dazu führt, dass das Volkseinkommen steigt, Gewerkschaften höhere Lohnforderungen durchsetzen können, und dadurch die Produktionskosten steigen. Die Monetarist*innen wandten ein, dass das Wachstum der Geldmenge entscheidender ist als die Arbeitslosigkeit.

Keynesianistische Politik hieß, dass durch hohe Staatsausgaben die Wirtschaft dauerhaft angekurbelt werden sollte. Das führte auch zu einer dauerhaft erhöhten Inflation, aber wie SPD-Kanzler Helmut Schmidt 1972 die in der Nachkriegszeit vorherrschende keynesianistische Wirtschaftspolitik verteidigte: „Lieber 5% Inflation als 5% Arbeitslosigkeit.“ Diese Phase endete 1973 mit der Ölkrise. Auf einmal gab es ein neues Phänomen: Stagflation – also eine wirtschaftliche Stagnation und Arbeitslosigkeit bei gleichzeitig erhöhter Inflation. Die Stagflation griff in allen westlichen Volkswirtschaften um sich. Inflationsraten verdoppelten sich ebenso wie die Arbeitslosenquoten. Die simple Gleichung der Keynesianist*innen „niedrige Arbeitslosigkeit = hohe Inflation“ und andersherum (Phillipskurve) war von der Realität überholt.

Eine neue ökonomische Schule gewann an Einfluss: Der Monetarismus. Dieser postulierte, dass die hohen Staatsausgaben schädlich für die Wirtschaft seien, weil sie einerseits private Investitionen verdrängen und anderseits zusätzlich zur bereits beschriebenen Lohn-Preis-Spirale inflationär wirken, da etwa Staatsanleihen die Geldmenge vergrößern (auch wenn sie selbst kein Papiergeld sind). Geldmengenkontrolle und Begrenzung der Staatsausgaben wurden zum neuen Glaubenssatz, auch wenn dabei die Arbeitslosigkeit explodierte. Der Monetarismus wurde zur ökonomischen Begründung des Neoliberalismus.

Mehr Geld für mehr Spekulation

Die niedrigen Zinsen der letzten zehn Jahre haben auch nicht zu mehr Anlageinvestitionen geführt. Deutschlands Bruttoanlageinvestitionen, also der Anteil des BIP, der in neue Maschinen, Häuser und anderen Anlagen investiert wird, stagniert seit 2001 bei unter 22%. Das Produktivitätswachstum, die Entwicklung der Produktivität je Arbeitsstunde, verlangsamt sich in den entwickelten Ländern schon etwa seit den 1980ern. Was aber massiv zugenommen hat ist die Spekulation auf Aktienmärkten, in Kryptowährungen und Immobilien. Das Kapital investiert nicht, es spekuliert – in der Hoffnung, das günstige Geld zu vermehren, statt es in der Produktion von Gütern anzulegen, wo Überkapazitäten entstehen könnten.

Noch mehr Geld

Die formulierte Strategie der größten Zentralbanken, EZB (EU) und FED (USA), seit der Pandemie ist, die Leitzinsen trotz erhöhter Inflation und wenig sichtbarem Ertrag niedrig zu halten, um zu versuchen, die Wirtschaft weiter anzukurbeln. Neben dieser Politik des billigen Geldes wurde die Geldmenge durch die während der Pandemie gestarteten Hilfspakete und Anleihenkaufprogramme extrem erhöht. Weltweit wurden 16.500 Milliarden Dollar, also 16,5 Billionen, von den Regierungen in die Wirtschaft gesteckt. Die Geldmenge ist damit seit 2020 um 25% gestiegen.

Schuldenberge

Mit den massiven Staatsausgaben sind auch die Staatsschulden während der Pandemie gewachsen, weltweit um 36 Billionen auf insgesamt 296 Billionen US-Dollar – das entspricht 353% der globalen Wirtschaftsleistung eines Jahres. Erinnern wir uns an die Hyperinflation, kommt da der verlockende Effekt einer höheren Inflation ins Spiel: Der Wert der Schulden eines Staates nehmen mit dem Wert des Geldes ab, bis hin zum Appel und ‘nem Ei.

Die verschuldeten Staaten werden abhängig von der günstigen Versorgung mit frischem Geld dank niedriger Leitzinsen und Anleihenkaufprogrammen sowie dem schuldenverringernden Effekt der Inflation. Wenn EZB oder FED den Geldhahn zudrehen wollen, um die Inflation zu kontrollieren, könnte das schwere Konsequenzen für hochverschuldete Staaten und Unternehmen haben. Mit den Leitzinsen erhöhen sich die Kreditzinsen und die Kosten türmen sich auf.

Demgegenüber stehen die bisherigen deflationären Tendenzen der Wirtschaftskrise – denn Überkapazitäten dämpfen natürlich die Preisentwicklung – und die sehr ungleiche Verteilung der Staatshilfen. Letztere erklärt, weshalb wir eine Art ungleicher Inflation erleben: Preise für Immobilien, Aktien oder Kryptowährungen sind deutlich stärker gestiegen als zum Beispiel der Brotpreis. In diesem Zusammenhang relevant ist die oben schon erwähnte Umlaufgeschwindigkeit.

Zur Erklärung dieses Phänomens wird gerne ein Extrembeispiel genannt. Wenn die EZB eine Billion Euro drucken und mit Hubschraubern über den Städten abwerfen würde, hätten sehr viele Leute sehr viel mehr Geld, mit dem sie direkt einkaufen gehen würden – die Inflation würde explodieren. Wenn die EZB das frische Geld aber in einem tiefen Loch vergraben würde, würde gar nichts passieren. Wenn sehr viel Geld geschöpft, es aber nur sehr wenigen Reichen gegeben wird, hat das für die Masse der Bevölkerung unmittelbar nur wenige spürbare Auswirkungen. Mittel- und langfristig ändert sich das aber: Es wird mehr spekuliert, mit den Immobilienpreisen steigen die Mieten, die Aktienkursrallyes führen zur Blasenbildung an den Börsen, die Instabilität wächst.

Die Umlaufgeschwindigkeit brach mit der Pandemie ein, weil es weniger Gelegenheiten gab, Geld auszugeben, oder Investitionen sich nicht lohnten. Mit dem Ende der Lockdowns nimmt die Umlaufgeschwindigkeit der erhöhten Geldmenge zu. Der nachgeholte Konsum (auch „Revenge-Shopping“ genannt) trifft dabei aber auf ein niedriges Angebot von Rohstoffen und auf begrenzte Lieferkapazitäten. Wir erleben also eine Kombination aus Demand-Pull-Inflation (Preissteigerung durch erhöhte Nachfrage) und Cost-Push-Inflation (Preissteigerung durch erhöhte Produktions- und Lieferkosten). Die sich plötzlich beschleunigende Wirtschaft kämpft weiter mit den Folgen der Pandemie, die Nachfrage überholt Produktions- und Distributionskapazitäten.

Flaschenhals Lieferketten

Die Empfindlichkeit der globalen Lieferketten wurde deutlich, als sich der Megafrachter “Ever Given” im März 2021 im Suezkanal quer legte und sich hunderte Schiffe vor den Kanaleinfahrten stauten. Im August wurde der drittgrößte Hafen der Welt in Ningbo, China, nach einem Corona-Fall für zwei Wochen geschlossen, mit massiven Folgen für den Welthandel. Der Schiffsverkehr ist aktuell die Achillesferse des sich langsam von der Pandemie erholenden Kapitalismus. Container und Schiffsplätze sind rar geworden, die Frachtkosten steigen auf Rekordhöhen: Der Preis für einen Container von Asien nach Europa ist heute zehnmal so hoch wie im Mai 2020. Der verstopfte Flaschenhals führt zu Kettenreaktionen. Stockende Halbleiterproduktionen führen dazu, dass weltweit Autoproduktionen stillstehen.

Dazu kommen politische Entscheidungen und Ereignisse, die weitreichende Konsequenzen haben können. Strafzölle wie im Neuen Kalten Krieg (der mit der Taiwan-Krise immer mehr zu eskalieren droht) zwischen den USA und China führen zu höheren Preisen. Durch Brexit und Pandemie sind in Großbritannnien Supermarktregale und Tankstellen ohne Nachschub, weil es zu wenige Lastwagenfahrer*innen gibt. Der Putsch in Guinea (Westafrika), einem der größten Aluminiumexporteure, lässt die Preise für das Leichtmetall stark steigen. Mittelfristig werden sich noch weitere Fragen ergeben: In einigen Bereichen herrscht jetzt schon Rohstoffknappheit (Sand, Kies, Holz). In anderen wird sich der Mangel langfristig verschärfen (Öl, Gas, Lithium, seltene Erden). Der Klimawandel wird die Nahrungsmittelsicherheit in Frage stellen, mit nicht absehbaren Folgen für die Lebenshaltungskosten. Die Überausbeutung des Planeten wird das kapitalistische Wirtschaftssystem langfristig an seine Grenzen bringen.

Lohn-Preis-Spirale? Kämpferische Gewerkschaften gesucht!

Die größte Sorge von bürgerlichen Kommentator*innen aber ist, dass die Entwertung von Löhnen durch höhere Preise dazu führt, dass Lohnabhängige mehr Geld fordern, und es mehr Streiks und soziale Auseinandersetzungen gibt. Wenn Gewerkschaften fordern würden, dass das Gehalt mit der Inflation mithalten oder sogar darüber hinausgehen soll, könnte es tatsächlich zu einer Stärkung der Arbeiter*innenbewegung kommen. In den letzten drei Jahrzehnten stagnierten die Reallöhne vieler Beschäftigter. Der Reallohnerhöhung von 3% (vor allem durch Beendigung von Kurzarbeit) im 2. Quartal 2021 stehen Reallohnverluste von 4,7% im 2. Quartal 2020 gegenüber. Unter dem Strich sind die Löhne trotz zwischenzeitlicher Erholung noch niedriger als vor der Pandemie. Auch die “Erhöhung” der Hartz-IV-Sätze um ganze drei Euro ist angesichts der Inflation nichts anderes als eine Kürzung.

In den anstehenden Tarifrunden, vor allem der im öffentlichen Dienst der Länder, in der es um die Löhne und Gehälter für 935.000 Beschäftigte geht, muss der erhöhten Inflation Rechnung getragen werden. Die Forderung von 5% liegt nur knapp über der aktuellen Inflation – zumindest wenn die Laufzeit ein Jahr beträgt. Bei einer Laufzeit von zwei Jahren würden die 5% bei gleichbleibender Inflation schon einem Reallohnverlust von 3,2% entsprechen.

Mit der Rückkehr der Inflation wird es Zeit für die Rückkehr einer einfachen Idee: die gleitende Lohnskala, bei der die Löhne automatisch an die Inflationsrate angepasst werden. Diese Errungenschaft der Arbeiter*innenbewegung wurde schon vor Jahrzehnten in Belgien und Luxemburg durchgesetzt. Damit müssen Lohnabhängige sich nicht mehr sorgen machen, dass ihre Löhne von den Preissteigerungen aufgefressen werden. Jede weitere Tarifauseinandersetzungen wäre kein zäher Windmühlenkampf gegen die Inflationsrate, sondern ein direkter Kampf um einen höheren Anteil am Mehrprodukt. Dann könnte die grundlegende Frage gestellt werden: Wem gehört der jeden Tag erzeugte Reichtum – denen, die ihn durch ihre Arbeit erschaffen haben, oder denen, die ihn sich über den Besitz an Produktionsmitteln aneignen?